El presupuesto público es el documento más importante de política pública, en México y en la mayoría de los países del mundo. Es, sin duda, el fiel reflejo de las prioridades sociales y económicas del gobierno. Dicho esto, en su Artículo 42, la Ley de Presupuesto y Responsabilidad Hacendaria señala que a más tardar el 8 de septiembre de cada año (excepto los de cambios de gobierno, que esa es otra historia), el Ejecutivo Federal remitirá al Congreso de la Unión el paquete económico, el cual se compone principalmente de lo siguiente: los criterios generales de política económica, la ley de ingresos y el proyecto de presupuesto de egresos.

Es debido a su relevancia nacional que es de responsabilidad ciudadana conocer, discutir y analizar las prioridades expresadas en el paquete económico. En este sentido, en una serie de tres notas, se analizará por separado la ley de ingresos, el presupuesto de egresos en su clasificación económica (es decir, por tipo de gasto: corriente y capital) y el presupuesto de egresos en su clasificación funcional (lo que refiere a los objetivos socioeconómicos del gobierno: salud, educación, economía, etcétera). La idea central consiste en discutir que el proyecto de presupuesto recientemente presentado por el Gobierno Federal es conservador, debido esto principalmente a que en él no se ve materializada la voluntad política de reducir las desigualdades, por la vía tributaria, ni de reactivar la economía, por el lado del gasto público. Así pues, se partirá por la ley de ingresos.

El presupuesto de egresos no puede diseñarse sin antes tener en cuenta la disponibilidad de ingresos públicos. Los ingresos disponibles dan forma a las prioridades, materializan las políticas públicas y en efecto justifican los recortes a programas cuando estos no son suficientes. Conocer los ingresos públicos importa, y mucho.

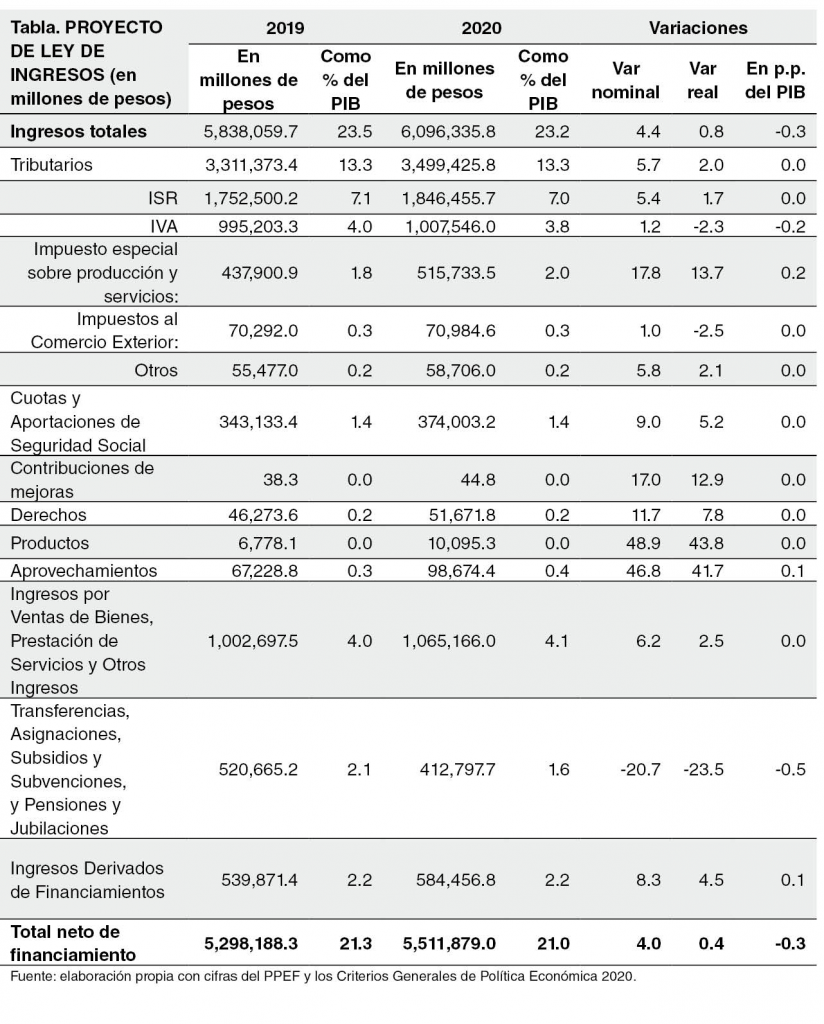

Para el año 2020, el Gobierno Federal proyecta obtener ingresos por 6,096,335.8 millones de pesos. La cifra aumenta en 0.4% respecto a lo aprobado para el 2019, en términos reales. De esta proyección de ingresos públicos, destaca que el 56.7% se estima que sean tributarios, el 6% de las contribuciones para la seguridad social, el 17.2% de ventas de bienes y prestación de servicios, y el 9% de ingresos derivados de financiamiento (endeudamiento).

Por el lado de los tributarios, el 30% de los ingresos totales provendrían de lo recaudado por impuesto sobre la renta (ISR), mientras que el 17% sería del impuesto al valor agregado (IVA). En términos globales, en la ley de ingresos se estima que la carga tributaria del gobierno federal sea apenas del 13.3% del Producto Interno Bruto (PIB). Respecto al año anterior, se espera que los ingresos tributarios aumenten un 2% en términos reales (lo cual sería en cierta medida consistente con las proyecciones de crecimiento económico); no obstante, en términos relativos al PIB, la carga tributaria se mantendría.

Preocupa que la carga tributaria no se mueva. Más allá de las medidas que se considera podrían ser acertadas, como lo son aquellas relacionadas con reducir la evasión, el IVA a la economía digital o el ISR a ingresos provenientes de arrendamiento, se debe dejar en claro que en términos agregados estas son medidas paramétricas que, como hemos visto, en poco o nada favorecen el aumento de la carga tributaria. Para alterar positivamente la carga tributaria, hace falta una reforma fiscal profunda. Como cierre a esta primera nota, a continuación se expondrán un par de razones para ello.

- Se debe materializar la cuestión social. Resulta difícil negar que este cambio de gobierno ha traído consigo una fuerte politización de las desigualdades. Esto, sin duda, es positivo. Las preferencias electorales mostraron que existe una imperiosa necesidad de discutir las desigualdades, de denunciarlas, de exhibirlas como nunca antes. Pero este espíritu se puede desgastar si no se materializa. Datos existen. Estimaciones recientes muestran que en México, más del 23% de los ingresos se concentra tan solo en el 1% más rico de la distribución de ingresos, cifra que es alarmantemente superior a la concentración estimada para países como Alemania (13.9%) o Reino Unido (12.7%), e incluso superior a lo estimado para países de América Latina, como Uruguay (14%) o Colombia (20.4%).

2. Mantener las desigualdades de ingreso resulta ineficiente. Uno de los argumentos más comunes con los que se debate la idea de aumentar la carga tributaria tiene que ver con el potencial desincentivo que existe a la inversión y el consumo. Se señala que un aumento de impuestos, sobre todo a la renta de las personas y las utilidades de las empresas, resulta ineficiente. Esto, agregan quienes promueven la no intervención del Estado por la vía tributaria, puede afectar negativamente el crecimiento. De entrada, la evidencia refuta este argumento. El ejercicio de comparación entre países permite observar una asociación negativa -a la par de una interacción compleja- entre la desigualdad y la productividad de los países. Aún más, para el caso mexicano, el argumento que apela a no aumentar la carga tributaria en pro de la eficiencia pierde sustento, si se observa que en condiciones de desarrollo similares a las actuales de México, países desarrollados lograban cargas tributarias superiores (por mucho) a la carga actual del país. Los números son contundentes. Actualmente la carga tributaria en México ronda los 17 puntos del PIB (incluyendo a estados y municipios), con un PIB por habitante de 18,000 dólares (en paridad de poder adquisitivo). Este PIB por habitante era el mismo de los países de la OCDE a inicios de la década de 1970, periodo en el cual estos países ya contaban con una carga tributaria superior a los 27 puntos del PIB. La visión comparada, en efecto, ofrece una ventana para impulsar cambios tributarios progresivos, que corrijan los problemas de evasión y apunten a reducir la concentración del ingreso, y así iniciar de una vez por todas el desmantelamiento de las desigualdades de ingreso que son injustas e ineficientes, con el propósito de financiar estrategias de desarrollo que impulsen la innovación, fomenten la participación de toda la sociedad en la economía y dinamicen el crecimiento.